尽管经济下行,但「鼻青脸肿」的软银仍希望被投企业继续成长-zl尊龙凯时集团

在去年完成了创纪录的183笔交易之后,软银开始变得脚踏实地了,毕竟随着经济形势的恶化,科技初创公司的估值已经蒸发了数十亿美元。

经济风暴来袭,但这并没有改变软银的预期。软银认为,只要专注于产品和增长,它投资组合中的公司就会继续繁荣。

软银向其投资的初创公司传递了上述信息,即使它因为通胀上升、战争对资源的消耗以及利率飙升等原因,在上一财年中出现了270亿美元的巨额亏损。

《福布斯》联系了软银愿景基金投资组合中约一半的企业,以了解这家科技行业最大的投资者是怎样建议创始人度过经济放缓时期的,毕竟这段时期上市和私有科技公司的估值蒸发了数十亿美元。

西班牙招聘平台jobandtalent的ceo juan urdiales说:“就算我们处于熊市,他们仍然认为最重要的是增长和产品,而从创始人的角度来看这是很好的想法。”该公司在2021年3月由软银领投的一轮融资中筹集了1.2亿美元。

除了乔班德·特伦特,《福布斯》还采访了软银愿景基金1号和2号在全球范围内支持的300家初创公司中的20位创始人。包括验证码制造商arkose labs的kevin gosschalk等创始人表示,他们被告知,在利率上升和通胀失控导致经济下滑的情况下,“专注”和“精益”增长是优先事项。

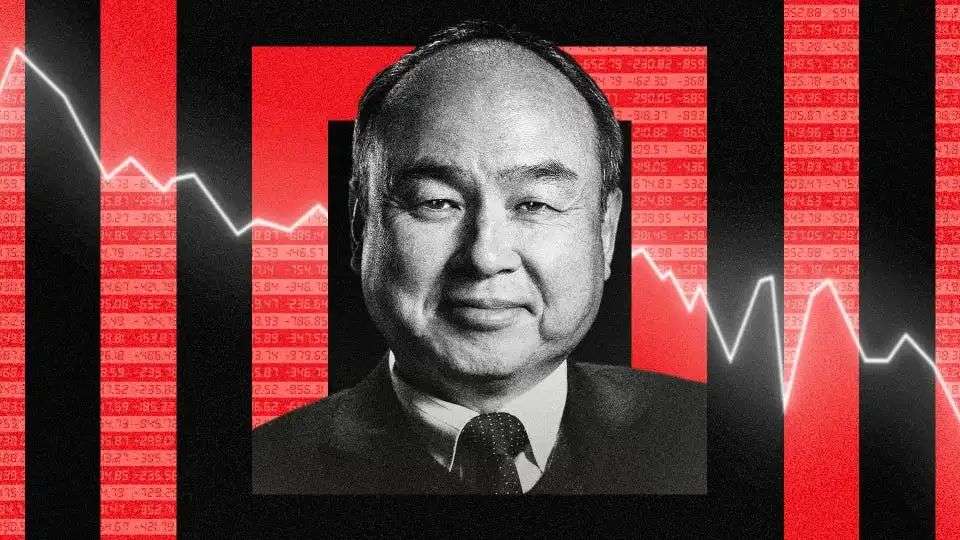

随着今年市场出现熊市迹象,软银大幅放慢了融资步伐,而它在去年可是创下了183项投资纪录。自2月底俄乌战争爆发以来,软银仅进行了32笔投资。孙正义告诉投资者,他打算撤回50%至75%的此类交易。

在早些时候,软银愿景基金已经开始改变策略。和之前通过愿景基金1号向uber和wework等急需资金的公司押注10亿美元相比,这个总部位于伦敦的团队目前正转向更传统的风投方式——用低至1,000万美元的支票在各个行业和国家进行投资。

软银愿景基金的欧洲、中东和非洲地区管理合伙人yanni pipilis表示:“现实情况是,如果你想继续每年投资数十亿美元,就很难将精力集中在少数几个标的上,也很难找到能够消化这些投资的大型公司。”

“我们在董事会层面进行的讨论更多是咨询性质的,而不是告诉创始人他们应该做什么。”yanni pipilis称,作为愿景基金2号旗下许多公司的少数股东,软银在创业公司的未来发展中能发挥的作用较小。

“并没有放之四海而皆准的方法。但在这样的环境下,我们当然会观察企业的现金消耗、招聘和营销计划,然后看看我们能如何对其进行调整,以潜在地增加你的发展机会。”

与硅谷的许多竞争对手一样,在美国企业估值和创始人需求都出现飙升之后,软银在过去的18个月里重新将重点放在了欧洲的初创公司身上。在愿景基金2号中,它几乎将分配给欧洲初创公司的资金增加了一倍,比例达25%,而愿景基金1号则由美国和亚洲的大公司主导。

即便如此,软银在其庞大业务上的支出速度和规模可能会导致重叠和混乱现象。就在2021年4月,前后没隔几天,两个愿景基金团队分别向两家挪威初创公司投资了超30亿美元,而它们都拥有竞争性的仓库机器人技术。随着在线杂货商oda向德国扩张,以及autostore试图助力德国零售巨头,这两家公司可能很快就会展开竞争。

软银的一些竞争对手则表现得更为谨慎。上个月,红杉资本在发给其投资组合公司创始人的备忘录中发出了一个悲观的警告,称“廉价资本不会来拯救”陷入困境的初创企业。另外,批评人士也称,老虎环球基金对处于后期阶段的初创公司的投资方式属于“撒网并祈祷”,而该机构也面临着重大阻力,其投资组合的估值已经减少了170亿美元。

pitchbook的数据显示,今年5月,老虎环球基金投资了33家公司,低于1月的50家。不过,尽管经济衰退的迹象若隐若现,但该基金的支持者们似乎并不畏惧,因为他们在3月为一只新的增长基金筹集了127亿美元,据报道,他们还在商谈为另一只专注于私募市场的基金筹集资金。

自去年的这个时候开始,软银变得脚踏实地了。当时,它凭借韩国电商企业coupang的上市,以及愿景基金投资组合中企业估值的不断飙升,打破了日本企业利润的纪录,而这些里程碑事件都发生在利率上升、股市大幅下跌,以及对经济衰退的担忧重创上市和私有科技公司的估值之前。

与此同时,软银的标志性投资项目——阿里巴巴和滴滴等企业也被卷入了政策变动之中。去年,软银自身的股价暴跌了36%,而它还管理着1,400亿美元的、世界上规模最大之一的公司债务,许多高管也离开了。

最近,软银愿景基金2号中的一些最大赌注已经开始动摇。5月,欧洲最有价值的初创公司klarna解雇了十分之一的员工,并降低了未来发展预期,而该公司在去年亏损了近5亿美元。同月,市值150亿美元的即时快递应用gopuff关闭了十几个仓库,并解雇了400名员工。在通过spac上市前,“智能玻璃”制造商view曾从软银那里融资了10亿美元,如今则面临着被纳斯达克退市的风险,其股价较一年前的峰值已下跌81%。

asymmetric advisors驻新加坡分析师amir anvarzadeh建议做空软银, “过去几年,软银向风投机构的转型就是一场灾难。”

软银以前也遇到过这种情况。孙正义是上世纪90年代互联网泡沫破灭前科技投资的最大赢家之一,而这要归功于他在雅虎和e-trade上的巨额投资。不过,随后的抛售潮让软银损失了99%的市值,孙正义的个人财富也遭受了重大打击。

之后,孙正义让软银重新崛起,并将其打造成了一家主要的电信运营商,但却因为在wirecard、greensill capital和katerra等失败的初创公司上投入了数十亿美元而遭遇危机,而每一次都让人们对软银的尽职调查过程产生了质疑。尤其是wework事件,对软银和孙正义都造成了财务和声誉方面的损失。

接受《福布斯》采访的创始人表示,他们也从软银那里得到了这样的信息,即不要指望软银会救助一家陷入困境的初创企业。软银已经领投了几十轮亏损初创公司的融资,但现在它正推动其他投资者来主导后续的融资。软银投资顾问公司 (softbank investment advisers) 的合伙人anthony doeh表示:“几年前,我们有意采取了一种战略,即由他人牵头进行融资,而我们则愿意参与和支持融资。”

荷兰航运初创公司sendcloud的ceo rob van den heuvel表示:“作为一名创始人,你永远不应该指望投资者在财务上持续提供支持。”该公司在今年9月获得了软银领投的1.75亿美元融资。

“我们的业务做得很好,他们也在几个星期前重申了对我们的支持。但如果他们不支持经营不善的企业,我会表示理解。”

目前,软银的表态还没有动摇其投资组合公司的信心,至少表面上是这样。juan urdiales表示,其他创始人曾警告他,软银在公开市场的敞口可能会决定它是否会成为一个长期投资者。“我们看到有许多投资者受到了来自市场趋势的巨大影响,而你不希望投资者每个季度都在改变想法。”■

本文来自微信公众号“福布斯”(id:forbes_china),作者:iain martin、david jeans,36氪经授权发布。