劳伦斯·萨默斯:美国经济难逃硬着陆-zl尊龙凯时集团

美联储的错误在很大程度上是专业预测界所普遍存在的错误。

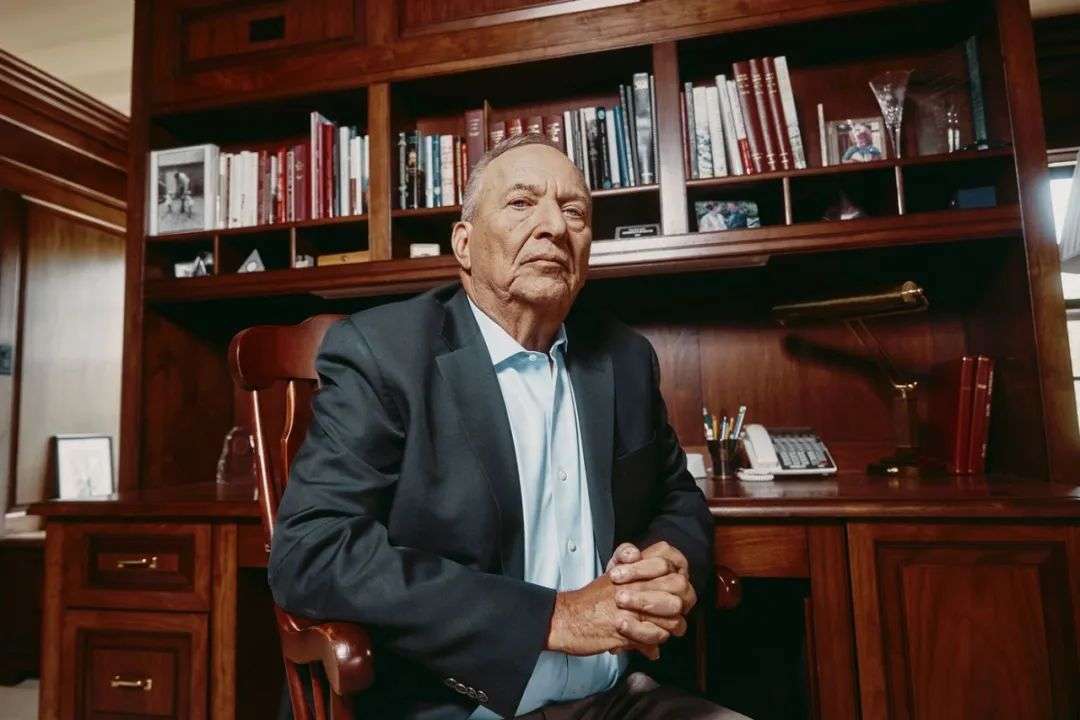

经济学家劳伦斯·萨默斯(lawrence h. summers)从来没加入过“暂时派”,也就是从未加入过那些认为通胀将是“暂时性现象”的经济学家、投资策略师和美联储成员的行列。相反,他很早就警告称,为了应对新冠疫情影响而出台的大规模财政和货币刺激措施,终将导致经济过热。

他是对的:5月份消费者价格同比上涨了8.6% ,这是40年以来最快的通胀增速。

萨默斯是哈佛大学查尔斯 · w · 艾略特(charles w. eliot university)校级教授、哈佛大学名誉校长、比尔 · 克林顿(bill clinton)总统时期的前财政部长、巴拉克 · 奥巴马(barack obama)总统时期的国家经济委员会(national economic council)主任。长期以来,萨默斯一直担心美国经济长期停滞不前,增长乏力,通胀疲软。而现在,萨默斯则担心随着美联储决心对抗通胀,美国经济正在走向硬着陆。

萨默斯最近与《巴伦周刊》通了电话,讨论了货币政策和经济的发展方向。以下是经过编辑的对话。

《巴伦周刊》:关于通货膨胀,你从一开始就是对的。当美联储和大多数华尔街经济学家都搞错了的时候,你是如何看对的?

劳伦斯·萨默斯:我用了一个相当简单的方法。我研究了产出缺口的规模,或者说经济与其最大潜在产出之间的差距,并研究了刺激措施的实施程度。我所看到的是,与每月高达1,500亿甚至2,000亿美元的财政刺激计划相比,每月的工资收入可能会短缺300亿美元。除了负实际利率(或经通胀调整后的利率为负)和美联储资产负债表大幅扩张的后果之外,我还看到了2021年可用储蓄的大量过剩。

我进行了一些计算,将此次过度刺激与过去几次经济危机(包括2008-2009年的金融危机)进行了对比。现在回想起来,我们在当时实施的刺激措施太弱,而这一次相对于产出缺口的刺激措施规模约为2008-2009年度的5倍,而且没有人认为,我们应该在2008-2009年度实施五倍于此的刺激措施。然后,我考虑了在后新冠疫情环境中供应减少的风险。在需求和供给因素互相强化的背景下,出现严重通货膨胀的可能性看起来非常大。

《巴伦周刊》:在新冠疫情爆发之前,你当时担心的是通货膨胀的缺乏和长期增长的放缓。你之前的关注焦点如何影响你对于通货膨胀的观点?

劳伦斯·萨默斯:我受到这样一个事实的影响: 我对以前的通胀警报时期不屑一顾,当时一些货币主义者和保守派人士非常担心通胀。2009年,当美联储前主席本·伯南克(ben bernanke)启动量化宽松政策(即大规模购买债券)时,他对量化宽松政策的通胀潜力不屑一顾。我也没有那些对于通胀的恐惧。当珍妮特·耶伦(janet yellen)在2017年担任美联储主席时,我没有看到通胀威胁。而在新冠疫情爆发之后,我看到了一种我们40年来从未见过的通货膨胀威胁,我知道我自己并不是那种到处都能看到通膨迹象的人。

《巴伦周刊》:美国财政部长耶伦最近表示,她在通货膨胀的问题上搞错了。我们目前所面临的问题是否可以追溯到她在美联储的任期,以及她的前任本·伯南克?

劳伦斯·萨默斯:有些人认为,我们已经经历了长达十年的过度宽松货币时代,这为我们当前的问题奠定了基础。我拒绝这种想法。在新冠病毒流行之前,我一直认为美国经济处于我所说的长期停滞状态,储蓄长期超过投资,这意味着(我们)需要非常低的利率才能保持经济运行和增长。

如果说有什么区别的话,那就是(当时的)风险更偏向于通缩。我看到了一个我无法精确量化的缺口,但是在储蓄和投资之间也许有4% 到5% 的差距。当我们为了应对新冠疫情,决定将12%或更多gdp用于财政刺激时,问题就出现了。

《巴伦周刊》:你一直怀疑美联储能否在不引起经济衰退的情况下实现软着陆,或者抑制通货膨胀。为什么?

劳伦斯·萨默斯:我的判断与美联储的能力无关,这是对任务难度的判断。一个令人沮丧的事实是,当失业率低于4% ,而通胀率高于4% 时,经济衰退总是会在两年内发生。从历史上看,当我们遇到严重的通货膨胀时,我们实际上从来没有避免过经济的严重衰退。

众所周知,货币政策有9到18个月的滞后效应。我之所以担心美联储能否实现我们众望所归的软着陆前景的原因之一,是我喜欢把美联储的问题比作在一家老式酒店调整淋浴龙头的挑战。在那家酒店,从你打开水龙头到水温发生变化之间,有20到30秒的时间滞后,(所以)你很难避免烫伤自己或者冻坏自己。你转了转龙头,什么都没发生,所以你继续转龙头,然后,突然间,你从浴室里跳了出来——这就是美联储面临的问题。

最新 cpi 报告清楚地表明,通货膨胀并不仅仅会由于自己的主观意愿而下降。“暂时派”错了,我们需要经济发生大幅衰退(失业率大幅上升,gdp 增长大幅下降) ,才能将超过8% 、并还在不断加速的通胀率降低到可以接受的水平。

《巴伦周刊》:美联储提高其2% 的通货膨胀目标以便更快停止紧缩措施并软化经济着陆的可能性有多大?

劳伦斯·萨默斯:美联储为了实现2% 的通胀目标做了很多事情。但坦白说,我从不认为建立一个量化目标是明智的,我更倾向于对价格稳定做出一个定性的承诺。但这个判断是很久以前的事情了。我认为,如果在实现一个目标非常困难的情况下就放弃这个目标,可能会引起更多问题。所以我现在不会主张放弃2%的目标。

《巴伦周刊》:你一直对美联储新的平均通胀目标框架持批评态度。它是当前问题的幕后推手吗?

劳伦斯·萨默斯:我认为2020年这个框架在宣布时就是有问题的。这似乎是对当时出现的一系列长期停滞状态的反应,但世界总是可能会发生变化。

美联储前主席威廉.m.马丁(william mcchesney martin)提到过,人们长期以来对于央行的看法,就是央行应该在宴会开始变得美好之际,把盛有宾治酒的碗拿走。我担心美联储新框架的意思是盛有宾治酒的碗应该自由流动,直到你开始看到人们醉醺醺地东倒西歪。

我为什么要这么说?首先,他们表示,他们对通胀率超过2% 感到放心,因为之前的通胀率低于这一目标;其次,他们表示,紧缩政策不是基于预期中的通胀,而是为了应对已经看到的通胀;第三,他们说,即使看到通货膨胀,他们也不会采取行动,除非确信经济处于充分就业状态。这三个步骤合在一起似乎就是一剂导致过热的处方。果然,在两年之内,我们就得到了今天的结果。

《巴伦周刊》:如果当前的通货膨胀框架不起作用,那么最好的出路是什么?

劳伦斯·萨默斯:我的孩子们经常用这样一个短语: tmi,或者“信息太多”(too much information)。各国央行可能都希望自己的技能多多益善。但面对不断变化的数据,美联储应该回归到一个更为谦虚的框架,围绕物价稳定和充分就业的目标展开讨论,它应该抵制“前瞻性指引”(forward guidance)这一宽泛的概念,我认为这是那些看似“优雅”的学术观点之一,在实践中很难奏效,因为央行不知道,也无法知道自己未来将做些什么。因此,在大多数时候,前瞻性指引都是愚蠢的。市场并不真正相信它,所以当你给出(前瞻性指引)的时候就不会产生积极的影响。但既然已经给了(前瞻性指引),你就会觉得不得不坚持到底,因此它会使政策偏离原本应该是最佳路径的方向。

《巴伦周刊》:美联储如何才能恢复近年来逐渐丧失的信誉?

劳伦斯·萨默斯:正如一个老笑话所说,预测真的很难,尤其是对未来的预测。虽然我在一年前对通货膨胀的预测看起来还不错,但在我的生活中,很多预测都是错误的。我认为认识到任务的难度至关重要。

美联储对其建模和预测程序进行审查是有价值的。在其他情况下使用的一些技术,比如采取对抗性合作,不同团队考虑不同的可能假设,并为这些假设提供理由,都将是非常有必要的。

美联储的错误在很大程度上是专业预测界所普遍存在的错误。在2021年的头6个月或8个月里,人们对美联储所说的那些事情有着实质性的共识,因此理解错误的范式非常重要。当时的美联储坚持通胀是暂时性的观点,而后来这一观点在预测界被越来越多抛弃。这些都需要我们进行内心的反思。

《巴伦周刊》:美联储主席杰罗姆·鲍威尔(jerome powell)坦言,美联储对量化紧缩,或者资产负债表缩表知之甚少,因为它部分地逆转了量化宽松政策。你觉得会如何发展?

劳伦斯·萨默斯:我们不知道。当你对自己所走的路不是很了解的时候,那你最好小心行事。我看到的一项研究给我留下了深刻印象,该研究观察到,央行内部的研究人员比外部研究人员更有可能发现量化宽松是有效的,而且这些研究人员更有可能在央行内部得到晋升。这项研究向我表明,从经济影响的角度来看,这种趋势可能会高估量化宽松的和量化紧缩的经济影响。

我的直觉倾向于认为,我们需要比美联储发出的信号或市场预期更大幅度的加息,其中一个原因是,我不认为单独进行量化紧缩的作用可能会有那么大。

编者按: 本次采访是在美联储6月15日宣布加息0.75% 之前进行的,这是自1994年以来最大的一次加息。在美联储做出决定后,《巴伦周刊》再次与萨默斯联系,以了解他的反应。

《巴伦周刊》:你如何看待美联储加息这一重大举措?

劳伦斯·萨默斯:美联储正在显示出决心。我明白,决定采取加息0.75个百分点,是一个重大的政策步骤。但我仍然不相信美联储有现实的预测。今年3月,我曾表示,用于描绘美联储委员个人利率预测的点阵图根本就不现实。虽然这次(这些点)有了显著调整,但不幸的是,我仍然不认为它们是现实的。

为什么有人会认为在失业率还没有上升超过美联储所预计的正常失业率,而这一预计本身就太低的情况下,通货膨胀率能够从8% 降到2% ?我个人的猜测是,你会看到预计通胀率、预计失业率和预计利率都将进一步上升。

我认为加息0.75个百分点有利于提高美联储的公信力,但我不认为美联储的新预测和新言论对它有所帮助。我们接下来还是会迎接一场硬着陆。

《巴伦周刊》:谢谢你,拉里。

文|《巴伦周刊》撰稿人丽莎 · 贝尔弗斯(lisa beilfuss)

本文来自微信公众号“巴伦周刊”(id:barronschina),作者:丽莎 · 贝尔弗斯,36氪经授权发布。