香港本土最大“电商ipo”,抄了阿里、京东作业?-zl尊龙凯时集团

软银集团董事长、投资人孙正义有一套被广泛引用的“时间机器”理论:

所谓时间机器,指美国、日本、中国等分处it行业发展的不同阶段,在日本、中国it行业尚不成熟时,优先前往较发达市场如美国开展业务,累积经验。伺机再回到日本、中国市场,就可以复用此前的先进经验。

某种层面上,香港电商此刻正在搭乘“时间机器”,复刻着阿里、京东的成功路径。

6月10日,香港最大消费电子、家用电器电商平台“友和”集团成功于香港联交所上市。开盘价2.28港元,当天报收2.1港元(6月17日收盘价1.97港元,总市值9.85亿港元)。这是香港联交所最大的本土电商ipo(首次公开募股)。

招股书显示,2020/21财年(2020年3月31日—2021年3月31日),“友和”商品交易总额(gmv)约5.23亿港元。网站月活180万人(当月有打开网站行为人数),用户规模超80.7万人。而即便是香港本土电商龙头“hktv mall”(香港科技探索公司旗下),2021年商品交易额也只65.73亿港元,用户规模近128.7万人。

对比阿里、京东、拼多多们,gmv、用户规模、市值,任一方面,香港本地的电商平台都显得有些“微不足道”。这一方面缘于香港本土电商仍处在“混战”阶段,头部玩家未能具备足够的市场话语权。据弗若斯特沙利文统计,香港电商行业有逾7500名参与者。以反映行业竞争程度的行业集中度(concentration ratio)数据为例,目前香港本土电商平台cr5仅为21.5%,按份额排序分别为“hktv mall”、“百佳超级市场”、“友和”、“屈臣氏”及“zalora”,其中除“hktv mall”超过了10%,其余2—4名的份额均不足3%。而在成熟的电商市场,cr5甚至能超过80%。

香港开放的营商环境,吸引了淘宝、京东、亚马逊、易趣、苏宁等众多平台在此设置新业务,2021年,阿里上线了服务本地消费者的“天猫香港”,京东也曾在2017年推出“限时达”服务,部分自营商品下单后可配送至香港。这些电商巨头将香港视为拓展亚太地区市场的重要布点。

“大家购物主要还是线下实体店,但电商平台也有很多。追求经济实惠的会用淘宝,尤其从内地过来的。本地也有用亚马逊、hktv mall等。”在香港工作的王俊告诉「电商在线」。

据香港电商协会数据,2020年香港电商交易额约495亿港元。香港零售业销售额3327亿港元,计算可得,其电商在零售业的渗透率约15%,而内地这一数据接近30%。

市场蛋糕有限,竞争之激烈可想而知。以“hktv mall”为例,2021年四季度,其用户平均下单仅4.61次。缺乏用户忠诚,以至于平台在私域搭建上,都略显“懈怠”。对比内地电商平台在2016年前后都已完成无线化转型,“友和”至今还在用pc端、手机端两个网站服务客户,自有应用程序,预计最快于2022年二季度才会上线。

除零售业规模与电商渗透率的局限,影响因素还有:1、香港被称为“购物天堂”,线下消费业态高度丰富,用户的信用卡、现金消费心智较强;2、人力、地租成本较高,使得香港电商的仓储、物流等固定成本居高不下,且难以通过规模化摊薄。

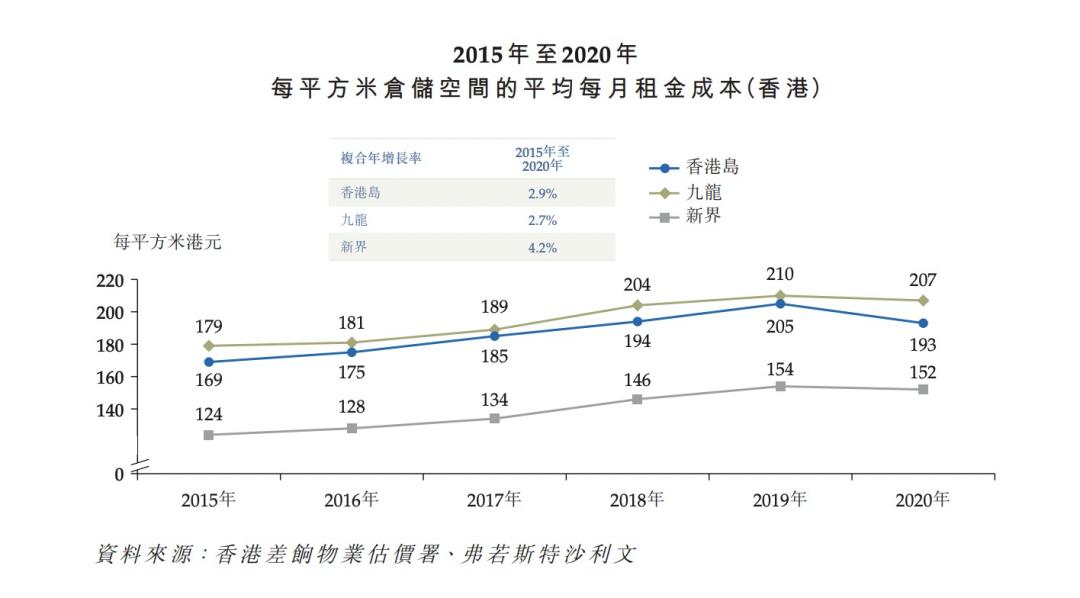

以地租成本为例,过去5年,香港仓储空间每平方米的平均月租成本年复合增长率为2.7%,比如九龙地区,2015年每平方米月租成本为179港元,而2020年为207港元,即每平米的年租成本在2484港元左右。对比京东物流,据2021年财报数据,其仓储网络总面积约2400万平方米,年租金约为95亿元,折合每平米年租金约395元,差距昭然。

“hktv mall”曾于2020年12月9日完成了一笔价值5.409亿港元的募资,主要用途也在于搭建配送中心以及采购配送货车。需要说明的是,内地配送常用的三轮电动车,在香港早已纳入管制,需要采用更高规格的专用货车。人力、仓储、车辆等共同推高了香港电商的履约成本。

2015-2020年每平方米仓储空间的平均每月租金成本(香港):数据源自“友和”招股书

但香港电商市场,或又处在其爆发的前夜。首先,香港电商交易额于2020年录得了近8年来的最高增速,达18.6%,而同期香港零售业销售额额已经连续两年录得负增长。其次,香港15—65岁的消费者平均每年电商消费15004港币,高居亚太区第二。对平台而言,每用户平均收入(arpu)已初具想象力,潜力在于头部参与者需要做高行业集中度。

反映到公司财务,“友和”招股书显示,其整体收益及纯利一直维持可观的升势:

于18/19财年、19/20财年、20/21财年及21/22前八个月,友和总收益分别约为1.35亿港元、2.60亿港元、5.23亿港元及4.97港元。纯利分别为1230万港元、1830万港元、2870万港元以及净亏损1390万港元。截至2021年3月31日止的三个年度,收益的复合年增长率约96.5%。

“hktv mall”为其2022年度定下的目标也显示出其对香港电商市场的信心:订单总商品交易额目标为80亿港元至85亿港元之间,按年增长21.7%至29.4%。

“友和”的创始人徐嘉莹和胡发枝都为金融专业出身,各自家庭、工作涉及外贸背景,为日后一同创立“友和”,提供了基础。创业的100万本金,两人当时各出了一半。

胡发枝(中)、徐嘉莹(左二)

创立“友和”的动机,源于传统零售渠道在海外商品获取上的不足,以及香港本土电商平台的匮乏。徐嘉莹曾回忆:“早期的amazon kindle在当时属颠覆性的新产品,在美国、日本等地十分热卖,但是香港传统的零售渠道根本买不到。”

曾经“友和”的供应链,基本依靠创始人游说海外品牌以获得代理权。比如在“友和”累计卖出9万台的日本iris ohyama除尘满吸尘机,徐嘉颖在采访中表示最初因为自己对尘螨过敏,才主动找到对方进行代理合作。

“友和”招股书显示,线上、线下自营零售(b2c)及线下批量销售(b2b模式,主要面向贸易公司,及家电、消费电子零售商)总收益中,超过95%来自电子产品的销售。

目前,友和上有超过23000个sku,由590个品牌提供,主要涵盖5个种类,为电子产品、美容及护理电子产品、家庭电器、电脑及周边产品和生活时尚产品。

电子产品及家用电器,也是香港零售电子商务行业的主要产品类型之一。截至2021年3月底的最近一年,其占香港零售业网上销售总额的31.3%。其中“友和”市场占有率约5.6%,略高于“hktv mall”,为行业第一。

“友和”pc端网站页面几乎全是消费电子、家用电器

“自营”模式,涵盖绝大部分的香港本土电商平台。“丰泽”、“百佳超市”、“屈臣氏”等基于线下商超向线上转型,依靠自有供应链,都不出意外地选择了自营模式。商品主要涵盖电子产品、家用电器、美容及护理、家庭百货等。

普遍的自营,也与香港繁荣的进出口贸易密不可分。香港2021年的商品整体出口货值较2020年上升26.3%,商品进口货值上升24.3%,2021年全年商品贸易总额达102684亿港元。作为对比。2021年上海市进出口总值创历史新高,达4.06万亿元人民币,但与香港仍有不小差距。

加之香港作为自由贸易港特殊的关税政策,让“友和”们得以从全球市场,以较有竞争力的价格采购商品。

招股书显示,b2c自营占“友和”线上零售额的比重,于18/19财年、19/20财年、20/21财年及21/22前八个月,分别为48.6%、64.0%、76.2%及77.9%。

综合来看,“友和”就像是“小京东”。

邀请第三方商家入驻的“平台”模式反而不受青睐,但并非没有成功案例。香港电商龙头“hktv mall”即是平台、自营双轮驱动,且平台占比更高。其64.94亿港元的商品销售总额中,有21.17亿元来自于自营业务,43.77亿来源于特许销售收入及其他服务收入(平台入驻的第三方商家)。

对比自营,平台有其独特优势,不止于更轻的运营成本。财报显示,“hktv mall”供应规模已从2020年的50万种产品,扩展到2021年的80万,囊括杂货、美容、电子产品、家用电器等。合作商户也从4200家,扩展到超5500家。对比“友和”23000个sku,优势明显。网站上,我们也能直观地看到,“hktv mall”有更丰富的商品供给,这也是其能占据更大市场份额的差异化优势之一。

“hktv mall”网站页面

如果把“友和”比作京东,那么“hktv mall”则更接近阿里。与此同时,香港本土电商们,也正感受到自营模式的局限性,开始尝试向平台发展。“友和”招股书显示:

我们拟于22/23财年推出线上平台业务,第三方商户可在此平台向消费者销售产品,而我们将赚取佣金收入。与此同时,我们亦主张扩大电子商务平台上提供的产品组合至电子产品及家庭电器以外的全新类型。

“hktv mall”则强调将继续加大对第三方商户的支持力度,推进“平台”模式进一步发展:

2021年对于香港许多线下商户来说是艰难的一年,尤其是对中小型企业而言,我们认为降低佣金率和回赠佣金奖励计划,能领商户更具勇气去建立一个可行的业务个案,将业务重点从线下转移到线上。

从推进“平台”的搭建,到对商户进行佣金减免,这一系列的举措,都可以看到香港电商平台对阿里、京东成功路径的借鉴。甚至在“大促节点”的设置上,同样有诸多参考。比如“友和”从2014年开始,即跟进了“双11”,目前还有“双12”、“818vip节”等。当然,也有其基于自身特色的“313周年庆”。

在“hktv mall”上,能看到对“电商直播”先进经验的学习。2021年其入驻的健康品牌“维特健灵”与运动品牌“puma”在平台上进行了两场直播,观看人次分别为4.2万、3.7万,后者订单成交额增长60倍(对比过去30天日均商品交易额)。

借鉴内地电商先进经验之外,香港电商也有其“本土特色”。

“友和”在招股书中频繁强调其主打的“omo模式”,本质即我们所熟悉的线上、下融合的新零售。这在内地早有先例,比如“苏宁易购”早年即是线上平台和线下门店双轮驱动。全国最知名的“十元店”名创优品,其天猫旗舰店、微信小程序千万级会员规模,及超10%的线上营收占比,都得益于线下超4000家门店的引流作用。

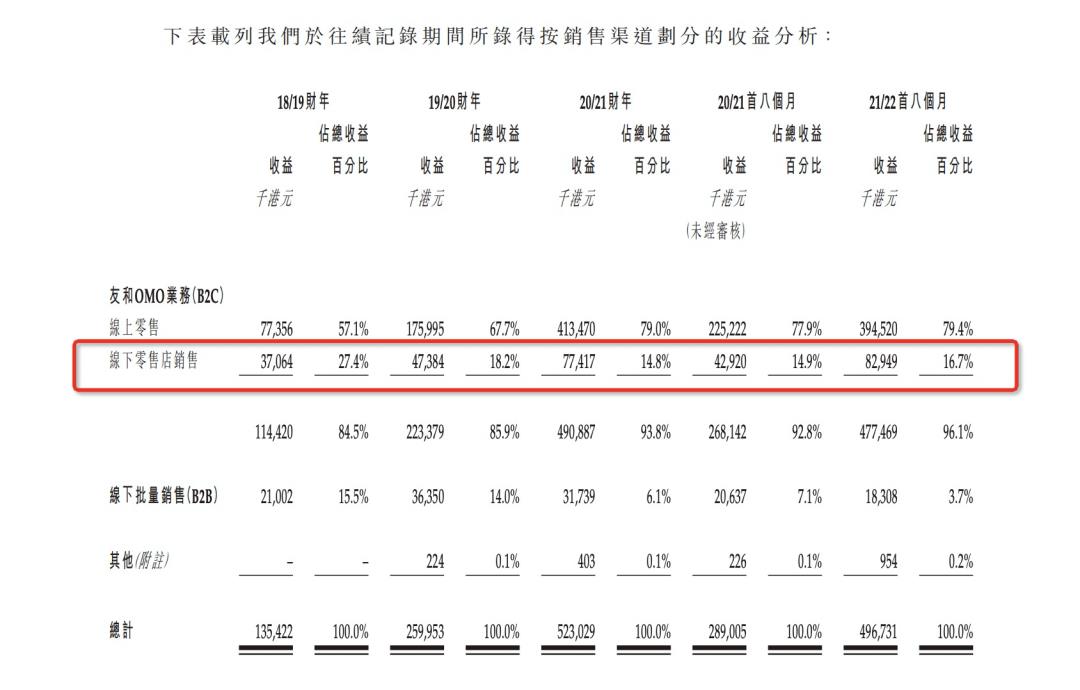

据“友和”招股书,其“线下零售店”(观塘店、长沙湾旗舰店)销售额占比,18/19财年、19/20财年、20/21财年及21/22财年前8个月,分别为27.4%、18.2%、14.8%、16.7%。线下销售额呈增长态势,但增速整体不及大盘,原因在于香港线下零售业年复合增长率低于线上。

“友和”往绩记录期间所录得按销售渠道划分的收益分析v

在疫情反复的环境下,坚持线下门店的意义在于:1、香港本土电商需要线下门店提供“消费者信任”;2、作为物流履约最后一公里的自提点。

徐嘉莹创办“友和”之初就开了“观塘店”,当时花了3万元的装修费,创始人带头铺地板,自行采购壁纸。她表示对更习惯于线下购物的香港消费者来说,线下门店是电商的“背书”。

“友和”也提到,顾客可选择将已订购产品运送上门,或按其意愿自全港各区逾2000个提货点提取已订购产品。招股书显示,20/21财年及21/22前八个月,客户选择到零售店收取已订购项目的网上订单数目,分别占网上订单总数的27.8%和19.4%。

“自提”是香港电商的常规操作,“屈臣氏”依靠线下门店,编织起了密集的线上、下零售网络。而即便是“hktv mall”,其最新财报显示,首间“超级市场”线下店于2021年10月开业,提供超3000款商品,同时作为网上客户订单的自取点、现场销售点和极速送服务,推动线上、下协同效应。

香港电商重视自提,主要因为上文提到的高居不下的履约成本。“友和”自2022年前“包邮”门槛为满400港元,今年以来提升到了500港元。而付费配送价格在30—200港元之间。好在其主营的高价值电子产品、电器,提高了平台平均客单价,20/21财年为1463港元,最新8个月则为1623港元。

当然,作为全球人口密度最高的城市之一,自提未尝不是更效率的一种物流方式。

“友和”长沙湾门店

上市后,“友和”们需要给投资人讲出更动听的新故事。

“友和”招股书显示:预计将本次ipo募资所得的资金中的8.6%,用于拓展大湾区客户(港粤澳),注资约3百万港元(或所得款项净额约3.4%),以支持扩大跨境电子商务业务营运的规模,包括建立在中国主要电子商务门户网站(根据目前的业务计划,应包括将于2023年第二季度开始运作的天猫及京东)设立旗舰店。

“hktv mall”表示,考虑到香港市场的局限性,待疫情缓和后,仍将大力发展全球市场,其中包括伦敦等大城市。

从香港走向更大的市场,似乎已成香港本土电商的共识。它们可以循着阿里、京东的成功路径,从香港走向大湾区,甚至全国,乃至全球市场。但其间,无疑也会遭遇数百倍、千倍于它们规模的对手,以及“水土不服”的问题。

将“全球化”的野望写进财报,不难。难的或许是,将文字的表达,转化为财报上切实的数据。

本文来自微信公众号“电商在线”(id:dianshangmj),作者:沈嵩男,36氪经授权发布。